ARTIGO: Ou o Brasil reduz a oferta ou os preços irão despencar novamente!

A partir de hoje estaremos analisando o contrato Set-23.

O Set-23, após ter negociado na máxima do ano @ 239,60 centavos de dólar por libra-peso (no dia 09 de fevereiro de 2022) também “derreteu” e chegou a negociar na mínima do ano @ 155,35 centavos de dólar por libra-peso (no dia 21 de novembro de 2022). Uma queda de -8.425 pontos! Nessa semana o Set-23 chegou a subir +1.000 pontos e terminou a @ 164,10 centavos de dólar por libra-peso!

Em R$/saca, considerando um desconto na compra/originação ao redor dos -35 pontos, então o valor do café, em R$/saca para a próxima safra 23/24 já oscilou entre +1.550 R$/saca e agora ao redor dos +880/+900 R$/saca! Ou seja, muitos produtores, por não fixarem, ou por não se protegerem, deixaram “na mesa” aproximadamente -600 R$/saca!

No curto prazo o indicador “estocástico” virou. Respeitou o piso do indicador “Banda de Bollinger*” dos 50 dias @ 146,40 centavos de dólar por libra-peso e conseguiu fechar acima da média móvel dos 9 dias (@ 161,10 centavos de dólar por libra-peso). Agora o Set-23 tem como próximas resistências as médias moveis dos 17 / 50 / 100 e 200 dias (respectivamente @ 164,50 / 182,30 / 194,10 e 207,90 centavos de dólar por libra-peso).

O Set-23 vai chegar lá? Depende! Se os fundos + especuladores perceberem alguma “gota de sangue” no oceano, algum risco com eventual desabastecimento, ou algum risco de geadas durante o próximo inverno brasileiro, então sim. Caso contrário, qualquer movimento de alta deverá ser visto como “nova oportunidade para vender”! As próximas safras 23/24, 24/25 e 25/26 brasileiras irão ditar a direção dos preços!

Na terça-feira o USDA* publicou nova revisão na safra colombiana e brasileira. Reduziu em -400 mil sacas a safra 22/23 colombiana para +12,60 milhões de sacas. E reduziu em -1,70 milhões de sacas a safra 22/23 brasileira para +62,60 milhões de sacas. Basicamente manteve a safra do café tipo robusta inalterada em +22,80 milhões de sacas e reduziu a safra do café tipo arábica para +39,80 milhões de sacas. O USDA* está projetando uma exportação total brasileira para a safra 22/23 em -36,65 milhões de sacas.

Ora, considerando um estoque de passagem da safra 21/22 para a safra 22/23 em +10,00 milhões de sacas, uma produção em +62,60 milhões de sacas, e um consumo interno em +21,50 milhões de sacas, então o estoque de passagem brasileira da safra 22/23 para a próxima safra 23/24 deverá ser próxima dos +14,45 milhões de sacas!

Só para lembrar, segundo a Conab* a produção brasileira na safra 22/23 ficou em +50,40 milhões de sacas (sendo +18,00 milhões de sacas do café tipo robusta e +32,40 milhões de sacas do café tipo arábica).

Mantendo um estoque de passagem mínimo da safra 22/23 para a safra 23/24 em +10,00 milhões de sacas, então (se os números do USDA* estiverem corretos) o Brasil poderá exportar aproximadamente +41,00 milhões de sacas durante o período Julho-22/Junho-23 (e não apenas +36,65 milhões de sacas previstos pelo USDA*). Por outro lado, se os números da Conab* estiverem corretos, então o Brasil poderá exportar no máximo +29,00 milhões de sacas!

Se a produção ficar “no meio do caminho”, então o Brasil poderá exportar ao redor dos +35 milhões de sacas! Segundo a projeção da Cecafé* do mês de novembro-22 o Brasil voltará a surpreender e exportará algo entre +3,50/+3,80 milhões de sacas!

Se exportar os +3,80 milhões de sacas, então durante os primeiros 5 meses da safra 22/23 o Brasil já terá exportado aproximadamente +15,90 milhões de sacas (contra +15,75 milhões de sacas durante mesmo período da safra 21/22 e +20,32 milhões de sacas durante mesmo período da safra 20/21)!

Se o Brasil mantiver as exportações nos próximos 7 meses, respeitando a média mensal das últimas 2 safras durante o período dez-x/junho-x+1 (aproximadamente +3,45 milhões de sacas), então o Brasil deverá exportar entre +38,00 / + 40,00 milhões de sacas! Será que o Brasil tem todo esse café disponível? Recapitulando, na safra 20/21 o Brasil exportou +45,68 milhões de sacas e na safra 21/22 exportou +39,20 milhões de sacas!

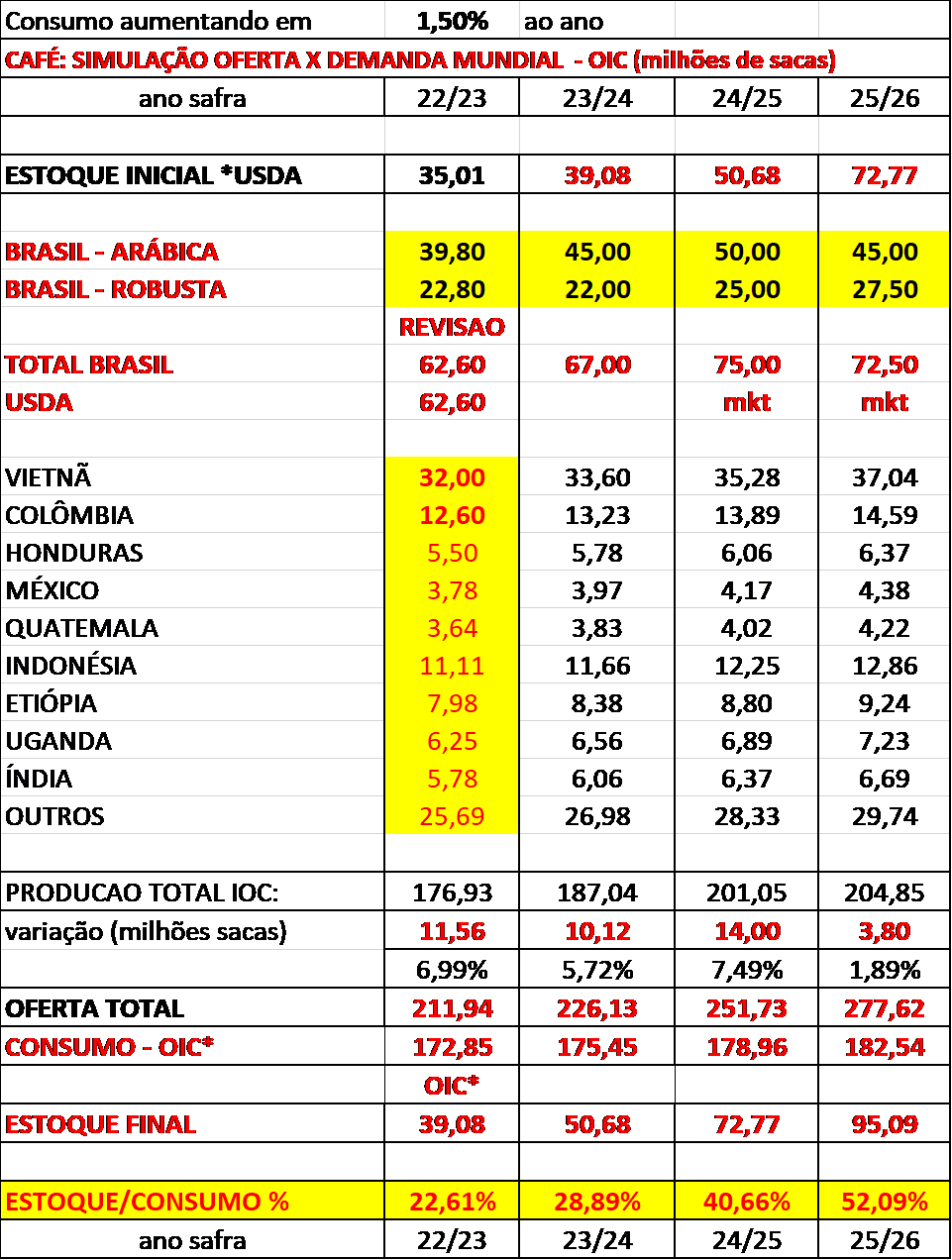

Se os números do USDA* estiverem corretos e se o consumo global aumentar +1,50% ao ano, então o índice “estoque x consumo” voltará a ficar em patamar “tranquilo” e terminar a safra 22/23 acima dos +22,60%. O com o estoque de passagem global da safra 22/23 para a safra 23/24 próximo dos +39,00 milhões de sacas! Será esse o motivo dos fundos + especuladores terem ficado “vendidos” durante os últimos 30 dias?

Considerando a safra brasileira 22/23 com base no USDA* em +62,60 milhões de sacas e uma estimativa para as próximas safras brasileiras 23/24, 24/25 e 25/26 respectivamente em +67,00 / +75,00 / +72,50 milhões de sacas e o consumo global aumentando em +1,50% ao ano durante esse período, então o mundo irá continuar aumentando os estoques de passagem do café terminando a safra 25/26 com +95,00 milhões de sacas (aproximadamente um índice “estoque x consumo” superior @ +52,00%)!

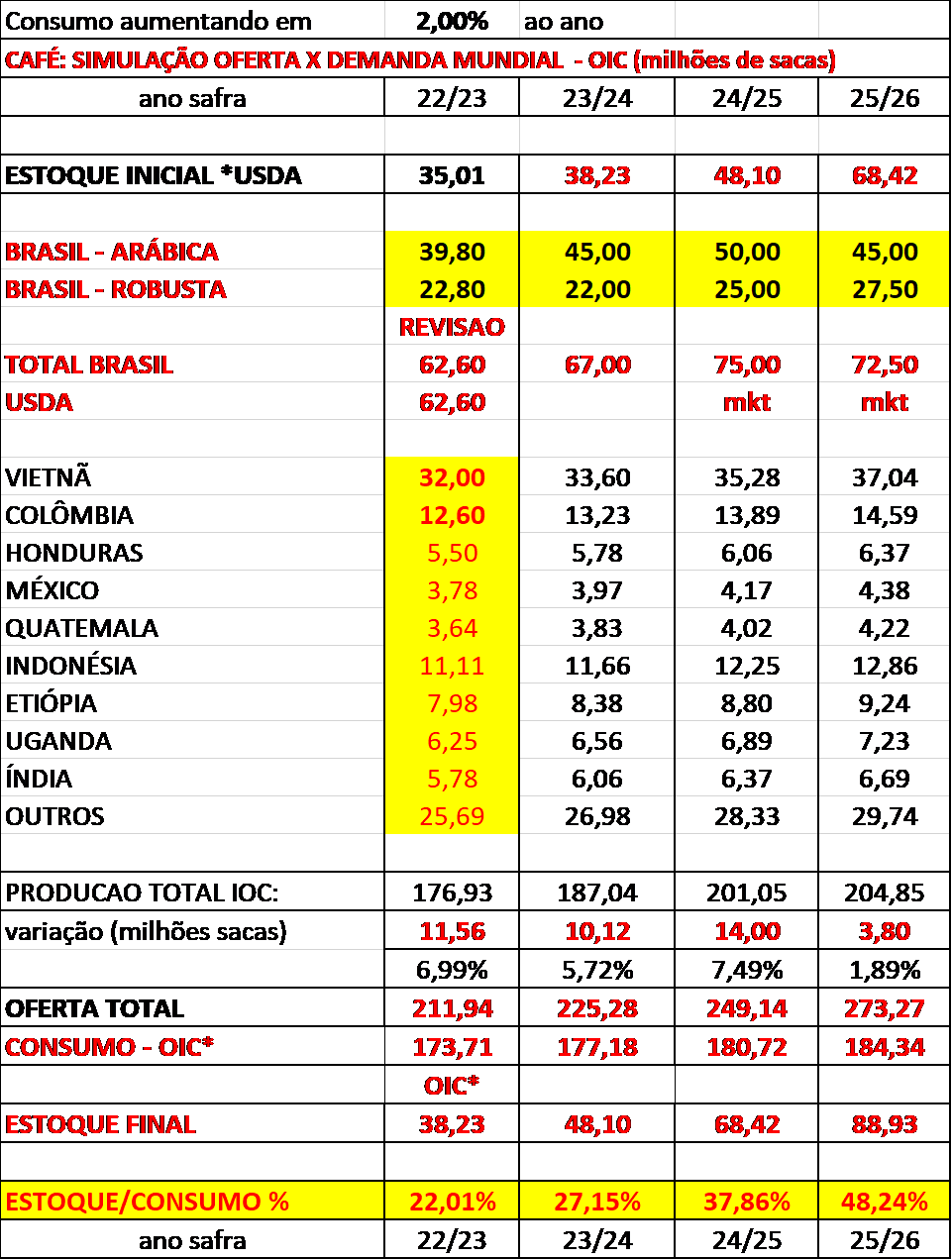

Se no mesmo período o consumo global aumentar em +2,00% ao ano então o estoque final irá reduzir para “apenas” +88,93 milhões de sacas e o índice “estoque x consumo” diminuirá para “apenas” +48,00%!

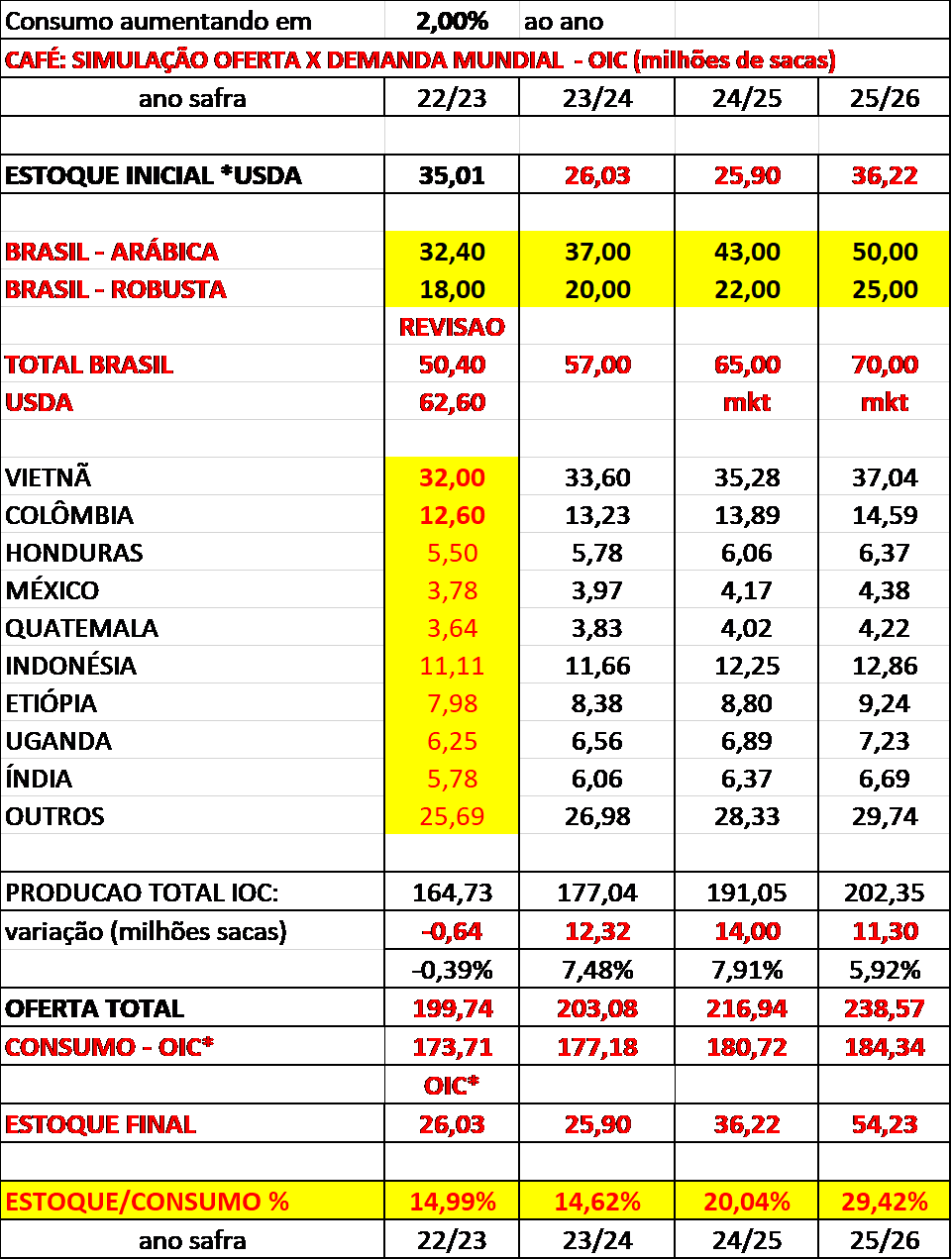

Porém, se a Conab* estiver correta e as projeções para as próximas safras brasileiras 22/23, 23/24, 24/25 e 25/26 forem respectivamente +50,40 / +57,00 / +65,00 / +70,00 milhões de sacas, ainda assim o mundo continuará aumentando seus estoques de café! Neste cenário ainda poderemos ver o índice “estoque x consumo” durante a próxima safra 23/24 justo, abaixo dos +15,00%!

Nesse cenário poderemos ver o mercado voltar a trabalhar próximo/acima dos +200,00 centavos de dólar por libra-peso. Será uma nova oportunidade para os produtores tirarem proveito do mercado, dos fundos + especuladores, e realizarem o hedge garantindo preços mínimos para as próximas safras 23/24 em diante acima dos +1.000 / +1.200 R$/saca!

Para o produtor “vendido” para a próxima safra 23/24 analisar a compra de seguro contra eventual quebra de safra (em função das doenças/pragas/geadas durante o próximo inverno maio-agosto-23) comprando a estrutura “call-spread*” strike +170 / -210 centavos de dólar por libra-peso. Essa estrutura terminou a última sexta-feira custando aproximadamente -65 R$/saca. Essa estrutura garante um seguro/proteção ao produtor entre +950 / +1.270 R$/saca desde que o Set-23 feche no dia 11 de agosto de 2023 acima dos +210,00 centavos de dólar por libra-peso!

Como sempre, protejam-se! O mercado sempre será soberano.

Ótima semana a todos!

*Marcelo Fraga Moreira é um profissional há mais de 30 anos atuando no mercado de commodities agrícolas, escreve este relatório sobre café semanalmente como colaborador da Archer Consulting.

** “Call” = opção de Compra

** “Put” = opção de Venda

** “Compra Call-Spread” = compra e venda simultânea de 2 Opções de Compra comprando a Opção com preço de exercício mais baixo vendendo a Opção com preço de exercício mais alto);

** “Venda Call-Spread” = venda e compra simultânea 2 Opções de Compra vendendo a Opção com preço de exercício mais baixo e comprando a Opção com preço de exercício mais alto);

** “Compra Put-Spread” = compra e venda simultânea 2 Opções de Venda comprando a Opção com preço de exercício mais alto e vendendo a Opção com preço de exercício mais baixo);

** “Venda Put-Spread” = venda e compra simultânea 2 Opções de Venda vendendo a Opção com preço de exercício mais alto e comprando a Opção com preço de exercício mais baixo);

** “CFTC” = Commodity Futures Trading Commission – agência independente do governo dos Estados Unidos que regula os mercados de futuros e opções das commodities;

** “IBGE” = Instituto Brasileiro de Geografia e Estatística

** “Cecafé” = Conselho dos Exportadores de Café do Brasil

** “USDA” = Departamento da Agricultura dos Estados Unidos

** “FAS” = Serviço Agrícola Estrangeiro do USDA*

** “OIC” = Organização Internacional do Café

** “GCA” = Green Coffee Association

** “ABIC” = Associação Brasileira da Indústria de Café

** “Sincal” = Associação dos Produtores do Brasil

** “Pib” = Produto Interno Bruto

** “FED” = Banco Central Americano

** “OPEP” = A Organização dos Países Exportadores de Petróleo

** “COOXUPÉ” = Cooperativa Regional de Cafeicultores em Guaxupé

** “Coccamig” = Cooperativa Central de Cafeicultores e Agropecuaristas de Minas Gerais

** “PIB” = Produto interno Bruto de um país

** “COPOM” = Comitê de Política Monetária, é um órgão do Banco Central. Ele foi criado em 1996 com o objetivo de traçar e acompanhar a política monetária do país. Esse é o órgão responsável pelo estabelecimento de diretrizes a respeito da taxa de juros

** “Bandas de bollinger” = do inglês bollinger bands, é um indicador de volatilidade bastante utilizado para prever se um ativo está sobre-comprado, estável ou sobre-vendido. Ele é formado por duas médias móveis, uma superior e outra inferior que indicam tal informação. São alguns atributos desse indicador:

- ANTEVER OS NÍVEIS DE PREÇO DE UM ATIVO

- ANTECIPAR TOPOS E FUNDOS DE PREÇO NO GRÁFICO

- MOSTRAR A INTENSIDADE DE VALORIZAÇÃO OU DESVALORIZAÇÃO DE UM ATIVO

Portanto, este indicador tenta mostrar se uma ação está barata ou cara, em um determinado período de tempo.

Desse modo, ele é indicado para operações de curto prazo, day trade ou swing trade.

O autor da técnica é o americano John Bollinger (nascido em 1950), analista financeiro e colaborador da área de análise técnica. John lançou o seu livro Bollinger on Bollinger Bands em 2001, mas essa técnica começou a ser desenvolvida por ele ainda na década de 1980. As bandas são derivadas das médias móveis e mostram que, independente de qualquer movimento que o preço faça, ele tende a voltar a um equilíbrio. Portanto, temos aí um “estreitamento das bandas” no gráfico de candlestick.

** “PMI” = A sigla PMI significa, em inglês, Purchasing Manager’s Index e é um indicador que mede a atividade econômica de um país a partir de pesquisas mensais realizadas por uma empresa privada.

Assim, o PMI também é conhecido como Índice de Gerentes de Compra e seu principal objetivo é fornecer informações sobre a temperatura de alguns setores da economia e orientar os diversos profissionais do mercado.

Fonte: Archer Consulting – Assessoria em Mercados de Futuros, Opções e Derivativos Ltda